卖股票、囤现金!巴菲特过去一个季度“坐吃利息”(组图)

由于认为投资机会“缺少吸引力”,巴菲特旗下伯克希尔·哈撒韦上季度现金储备激增至创纪录。

周六,伯克希尔·哈撒韦发布的财报显示,该公司在三季度抛售了价值超过50亿美元的股票,这令伯克希尔·哈撒韦的现金、现金等价物和短期美国证券总计达到了1572.4亿美元,创下历史新高。

尽管伯克希尔近年来加大了收购力度,但该公司仍然难以找到许多“具有吸引力”的大额交易,这使得该公司的现金储备超出了可以迅速部署的范围。

财报披露,伯克希尔保险投资的利息收入在这三个月内增加到17亿美元,使得过去12个月的总利息达到了51亿美元。这超过了伯克希尔在过去三年内现金储备上获得的总利息。伯克希尔保险部门本季度也扭亏为盈,实现利润24.2亿美元。

分析师认为,在利率具有吸引力的情况下,巴菲特持有现金的决定并不奇怪。

Edward Jones分析师Jim Shanahan表示:

这里的利率是有吸引力的,似乎创造了一个障碍,或不鼓励把现金投放到投资中,如果你能以4%的风险免费赚钱的话。我想现金余额可能会继续上升。

现金部署肯定正在放缓。最终,伯克希尔将开始感受到一些将现金投入使用的压力。

此外,伯克希尔在该季度回购了价值11亿美元的伯克希尔股票,虽然较上一季度的14亿美元有所下降,但文件显示,股票回购在8月和9月加速,这表明巴菲特认为公司股票被低估了。今年前九个月,伯克希尔共回购约70亿美元股票。

“交易荒”并没有浇灭投资者对伯克希尔的热情。由于投资者寻求其多元化业务以对冲经济状况恶化,其B类股在9月份创下历史新高,尽管该股回吐了部分涨幅,但该股全年仍上涨近14%。

市场惨淡,投资减值

值得注意的是,高息环境虽然令伯克希尔保险投资等储蓄收益水涨船高,但股票和固定资产投资遭受减值损失。

今年三季度,由于市场开始逐渐接受美联储将保持长期高息,美股市场整体下滑,伯克希尔的股票投资组合价值从上一季度的3530亿美元下降至3190亿美元。

其中,苹果股价下跌了12%,这意味着伯克希尔持有的股份价值下降了200多亿美元。

虽然投资者要再等待两周才能看到巴菲特如何调整伯克希尔的投资组合。但周六的业绩报告显示,该公司在雪佛龙上月以全部股票交易的方式斥资530亿美元收购了赫斯之前,出售了超过1200万股雪佛龙股份。

包括投资和衍生品损失在内,伯克希尔本季度亏损近128亿美元,高于去年同期的28亿美元,主要是由于其股票投资组合的损失。不过巴菲特一直将净收益数字视为毫无意义,他表示这些数字可能“极易误导那些对会计规则知之甚少或毫无了解的投资者”。

与此同时,较高的利率给伯克希尔的一些工业企业带来了麻烦。由于抵押贷款利率上升,建筑产品业务的收入下降了11%。

伯克希尔在一份详细介绍业绩的报告中表示:

过去一年美国住房抵押贷款利率大幅上涨的影响减缓了我们的住宅建筑业务和其他建筑产品业务的需求。

我们仍然预计,到2024年,我们的某些业务将面临需求疲软以及收入和利润下降的情况。

巴菲特,投资巨亏近1800亿,主因是苹果

11月4日晚间,“股神”巴菲特旗下伯克希尔·哈撒韦披露2023年三季度财务报告。

财报显示,伯克希尔第三季度实现营收932.1亿美元(约6805亿元),运营利润同比增40.6%,达107亿美元(约781亿元)。

不过,三季度净亏损127.7亿美元(约932亿元),这是今年来公司首度季报亏损。投资出现了241亿美元(约1760亿元)的巨额亏损,主要原因是苹果股价下跌11.7%所致。

此外,公司回购放缓,持有的现金总额达到1572.4亿美元(约11481亿元),创历史新高。

伯克希尔的A类股今年以来已上涨近 14%,与标普500指数涨势相当,在9月19日达到历史最高点后,其股价已从最高点下跌了约6%。

巴菲特最看重的盈利指标——运营利润为107.6亿美元,较上年同期的76.5亿美元同比增长40.6%,远超市场预期的89.5亿美元,季环比增长7.1%。

其中,三季度保险承销运营利润24.2亿美元,季环比增长94%;保险投资运营利润24.7亿美元,季环比增长4.3%;其他控股业务运营利润33.4亿美元,季环比下滑4.6%。非控股业务运营利润2.26亿美元,季环比下滑58%。

保险业务创造了48.9亿美元的利润,因为Geico汽车保险公司和再保险公司在2022年亏损后赚钱,而利率上升则增加了在美国地区的收入。

虽然伯克希尔的运营利润大幅增长,但该集团确实承认疫情的负面经济影响,以及地缘政治风险和通胀压力。

伯克希尔在财报中表示:

在不同程度上,我们的运营业务受到了政府和私营部门减轻新冠的不利经济影响的行动,以及地缘政治冲突的发展、供应链中断和政府减缓通货膨胀的行动的影响,目前无法合理估计这些事件对长期的经济影响。

投资亏了241亿美元,主要来自苹果

不过,伯克希尔股权证券持仓的投资收益在第三季度出现了241亿美元的巨额投资亏损,不过前三季度收益235 亿美元。

这是由于其持有的苹果股价下跌所致,苹果股价在该季度下跌了11.7%,但此后反弹了 3% 以上,伯克希尔拥有1568亿美元的苹果股份。

会计规则要求其收益中包括其投资价值,截至本季度末投资额为3410亿美元,上个季度,它表示其股票投资组合价值3530亿美元。

三季度净亏损127.7亿美元,前三季度净利润586.5亿美元

用投资与衍生品损益加上运营利润后得出的归属于伯克希尔股东在三季度净亏损127.7亿美元,而前三季度净利润586.5亿美元;去年三季度亏损27.98亿、去年前三季度为净亏408.4亿美元。

伯克希尔再次重申,任何特定季度的投资损益金额通常毫无意义,由此得出的每股净利润数据可能会让对会计规则知之甚少、或一无所知的投资者产生极大误导。

巴菲特倡导看重伯克希尔具体所控业务的运营利润表现,包括保险、铁路、公用事业、能源和零售业等。

手握现金创历史新高,前五大重仓股不变

随着伯克希尔股价在本季度创下历史新高,回购活动继续放缓。

三季度回购伯克希尔股票时使用了大约11亿美元,二季度曾回购14亿美元或环比减少21%,这令今年前三季度的股票回购总额达到约70亿美元。

截至9月30日,伯克希尔所持的现金、现金等价物和短期美国证券总计为1572.4亿美元,创下历史新高,伯克希尔将大部分现金放在收益率超过5%的美债中。

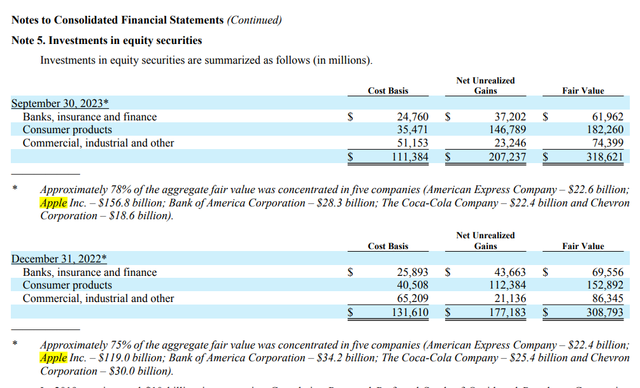

截至9月30日,大约78%的股权投资公允价值集中在五家公司,五只股票并未发生变化,依然是苹果、美国银行、美国运通、可口可乐、雪佛龙。

其中,对美国运通持股市值226亿美元,对苹果持股市值1568亿美元,美国银行283亿美元,可口可乐224亿美元,雪佛龙186亿美元。

此外,还有两家列入投资组合的公司,占被投公司的股份比例偏高,分别是食品公司卡夫亨氏和西方石油。 阅读原文