通胀危机解除?资金疯狂涌入!美联储加息风暴减弱(图)

一则重磅数据引爆欧美市场。

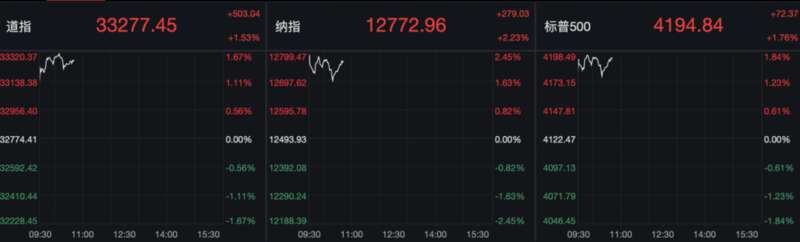

刚刚出炉的美国7月CPI、核心CPI数据,双双出现了回落,且均好于市场预期,预示着美国通胀或许已经见顶。数据公布后,美股三大指数全线高开,随后一路走高,截至北京时间23:00,道琼斯指数大涨518点,涨幅超1.6%,纳斯达克指数大涨超2.2%,标普500指数涨超1.8%。(编者注:截至收盘,道琼斯指数涨1.63%,报33,309.51点;标普500指数涨2.13%,报4,210.24点;纳斯达克指数涨2.89%,报12,854.81点。)

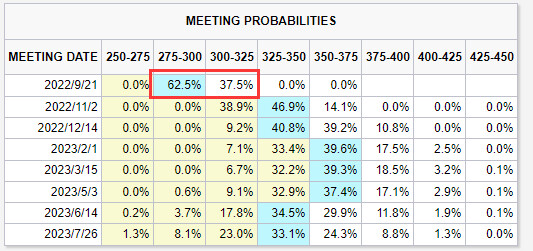

市场对美国7月CPI数据反应如此之大,主要原因是,在通胀数据低于预期后,市场认为,美国通胀出现了见顶信号,美联储9月强力升息的概率或将大大下降。目前的市场价格走势也反映出,美联储在9月会议上加息50个基点的可能性已高于75个基点。

另外,美股投资者已经开始加大押注做多的力度。当地时间8月9日,美国银行的最新报告显示,该行客户上周以2008年以来最快的速度向美股科技行业投入资金,买入了超过30亿美元的科技股。但号称“末日博士”的意大利经济学家鲁比尼最新警告称,全球经济正步入滞胀时代,长期美债与美股都将蒙受巨大损失。

美股突然狂飙

刚刚披露的美国CPI数据,引爆了市场。

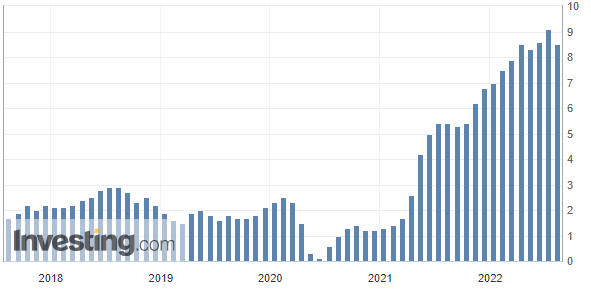

美股周三开盘前,美国劳工统计局公布数据显示,美国7月CPI同比上涨8.5%,好于市场预期的8.7%,较前值的9.1%大幅回落60个基点。7月CPI环比上涨0%,同样好于市场预期的0.2%,增速较前值的1.2%大幅回落。

另外,市场高度关注的美国核心通胀率同样好于预期。数据显示,在剔除波动较大的食品和能源价格后,核心CPI同比上涨5.9%,好于市场预期的6.1%,与前值持平。核心通胀环比上涨0.3%,好于市场预期的0.5%,较前值0.7%大幅回落。

这是过去2年以来,美国持续“爆表”的通胀出现的第一个明显缓解信号。

美国7月CPI数据公布后,美股三大指数全线大幅高开,随后一路走高,截至当日北京时间23:00,道琼斯指数大涨508点,涨幅超1.5%,纳斯达克指数大涨2.26%,标普500指数大涨1.78%。大型科技股亦强势拉升,Meta大涨超5%,推特涨超4%,微软、谷歌大涨超2.5%,英伟达涨超2%,苹果涨超1.8%。

另外,美元指数持续下挫,现跌破105,为7月4日以来新低。现货黄金短线涨幅扩大至20美元,随后有所回落,跌破1800大关。

与此同时,欧洲股市也多数走高。截至周三北京时间23点,德国DAX30涨近1%,意大利富时MIB涨0.84%,欧洲斯托克600涨0.82%,法国CAC40涨0.58%,英国富时100涨0.21%。

具体来看美国7月CPI数据,其中汽油价格的下跌抵消了食品、住房价格的增长。

整体能源价格指数在7月份下降了4.6%。其中,汽油价格指数环比下跌了7.7%,是自2020年4月以来的最大跌幅,当时新冠疫情管控措施打击了燃料需求。

食品指数继续上升,7月环比增长1.1%;住房成本也在继续上升,7月住房指数上涨0.5%,涨幅较6月的0.6%有所下滑。7月份租金指数上涨0.7%,业主等效租金(OER)上涨0.6%。住房、医疗、新车、汽车保险和娱乐活动的价格也有所上涨,而航空票价、二手车和卡车的价格有所下降。

美联储将何去何从

市场对美国7月CPI数据反应如此之大,主要原因是在通胀数据低于预期后,市场认为美联储9月强力升息的概率或将大大下降。

7月CPI数据低于预期后,债券市场减少了对美联储政策路径的激进押注,美国国债大幅走阔,导致美联储期掉期合约大幅抛售。目前的价格走势反映出,在9月会议上加息50个基点的可能性高于75个基点,而在美联储未来两次会议的加息幅度加起来也不到100个基点。

美联主席鲍威尔曾在7月利率决议公布后的新闻发布会上表示,美联储将在某个时候放慢加息步伐,但他也明确表示,美联储认为劳动力市场仍然强劲,这抵消了需求放缓的影响。

但素有“鹰王”之称的圣路易斯联储主席布拉德表示,尽管美国7月CPI数据有所缓解,但现在就断言通胀已经见顶还为时过早。

另外,摩根士丹利表示,对于美联储来说,即便7月通胀增速放缓,也不意味着通胀警报已经解除。整体通胀的大幅下降将有助于美联储寻求通胀控制的可信度,但目前通胀率仍然高得令人无法接受,并将在相当长的一段时间内保持这种水平。这将使美联储不太可能在9月之前得出美国通胀已经出现有意义的结论,9月持续加息恐难以避免。

按照日程表,包含当晚的数据在内,在美联储9月利率决议出炉之前,还将有1份美国就业报告和2份CPI报告相继发布,届时市场将重新审视美联储的加息概率。

另外,除了就业与通胀数据之外,在今年9月美联储议息会议之前,定于8月举行的杰克逊霍尔央行会议也将受到密切关注。以史为鉴,美联储历任主席经常利用8月的全球央行年会宣布或暗示美联储的政策转向。

疯狂买入科技股

其实,美股投资者已经开始加大押注的速度。

当地时间8月9日,美国银行发布报告指出,该行客户上周以2008年以来最快的速度向科技行业投入资金,该行自2008年以来开始跟踪此数据。

具体数据显示,美国银行客户上周买入了超过30亿美元的科技股,美股总流入净额达到18亿美元。美国银行指出,买入美股的主要是机构客户,而私人客户已经连续第六周成为净买家,且大部分资金偏向个股而非ETF。

美股投资者疯狂买入科技股,直接带动了美股科技股指数的大幅反弹。自6月17日的低点以来,纳斯达克100指数累计上涨超20%,而标普500指数的涨幅为13%。

值得一提的是,大型科技股正受美国国会议员们的青睐。数据显示,过去12个月内,国会议员们对微软、苹果、谷歌等大型科技股的总交易金额分别达1.296亿美元、830万美元、700万美元。美国国会议员炒股成风引发民众不满,有关限制国会议员炒股的呼声也越来越高。

但对于市场的疯狂抄底,也不乏警告的声音。

曾精准预测2008年全球金融危机的“末日博士”,意大利经济学家鲁比尼(Nouriel Roubini)在当地时间9日接受采访时警告,全球经济正步入滞胀时代,而各大央行行长们一味追求“货币政策正常化”恐只会自掘坟墓。

鲁比尼表示,世界经济正在经历一场根本性的体制变革。鲁比尼宣告了疫情初期“大缓和时期”的结束。在此期间,经济表现为低通胀、高增长和温和的衰退。鲁比尼认为,眼下,全球经济处于“大滞胀、”时代:特征为高通胀、低增长、高负债以及伴有严重衰退的风险,作为传统投资组合的2个重要组成部分,长期美债与美股都将蒙受巨大损失。

美联储埃文斯:通胀依旧高得难受 加息周期应延续到明年

当地时间周三(8月10日),芝加哥联储主席埃文斯表示,美国通胀依然高得难以令人接受,美联储的加息周期需要延续到明年。

埃文斯说道,“我们已经很大程度上的收紧了货币政策,并且执行速度非常之快。但我预计我们仍将在今年剩余时间和明年继续提高利率,确保通胀率回到我们2%的目标。”

埃文斯预计,到今年年底,美联储的利率范围需要升至3.25%-3.5%,到2023年底升至3.75%至4%;这意味着该行今年需要在目前的基础上累计加息100个基点,明年在这个基础上再加息50个基点。

埃文斯讲话前不久,美国劳工部公布的7月消费者价格指数(CPI)同比上涨8.5%,核心CPI同比上涨5.9%,较6月数据都有一定程度的下降,并且降幅分别都高于市场此前的预期。

(美国CPI同比变化 来源:英为财情)

有市场分析认为,这个数据能让美联储在下次议息时的压力下降不少,但实际上改变不了该央行加息的故事。埃文斯对此表达了赞同。

埃文斯说道,“我们终于得到了第一份积极的通胀报告,但数字仍然位于不可接受的高位。”他还提到了上周五的非农报告,“劳动力市场继续充满活力,就业市场继续保持强劲。”

综合来看,埃文斯表示,“美联储处于一个不错的位置,一旦未来通胀失控,有采取更多限制措施的空间。以目前情形来看,可能不会进入这么极端的处境。”但他指出,央行需要更多数据以供判断。在美联储9月会议之前,还有8月的非农报告以及通胀相关的多份数据将要公布。

芝商所的美联储观察工具显示,该行9月加息50个基点的概率重回主流,达到六成以上;而加息75个基点的概率降至37%左右,较昨日减少了30个百分点。

作为芝加哥联储的主席,埃文斯明年将在联邦公开市场委员会(FOMC)担任票委,在这期间享有货币政策的决策权。 阅读原文

分享文章:

文章由1+转码,以便在移动设备上阅读。新闻及图片版权归原作者网站所有,内容不代表1+新闻的观点和立场

还没有评论

登录后发表评论

返回

到顶部