新冠两年后 中国家庭的财富变动趋势和启示(组图)

2021年剩余的时间,不足百天了。白驹过隙,在新冠病毒的阴云之下,我们战战兢兢过了快两年。

观察身边的朋友发现,这两年大家财富状况又有了较为明显的分化,有些朋友工作稳定,基本收入不减,闲暇之余做些投资,去年锦上添花,今年也不算太糟糕。

有些朋友则时运不济,事业受阻,工作不保,投资亏损,真应了“倒霉的时候喝凉水都塞牙”。

说句宽心的话,相比那些因为疫情、天灾、人祸离逝的生灵来说,能好好活着,有重头再来的机会,终会等来柳暗花明。

最近,一个在西南财经大学中国家庭金融调查与研究中心工作的朋友给我发来一份调查报告,报告比较系统地展示了疫情后时代我国家庭的财富变动趋势,里面有些判断也很有参考意义。

西南财经大学中国家庭金融调查与研究中心是学术圈相对比较独立的调研部门,行业认可度也比较高。他们的这项调查主要围绕疫情后时代家庭财富的变化、未来预期及疫情对家庭决策的影响等几方面展开。

报告显示,截至2021年二季度末,我国居民整体财富增速超过收入增速,工作稳定性开始呈现正向增长。从收入分组来看,低收入组家庭的财富、收入和工作稳定性指数降幅减缓,这多少是个好迹象。

从下面这些具体的数据,我们能看到分化的情况:

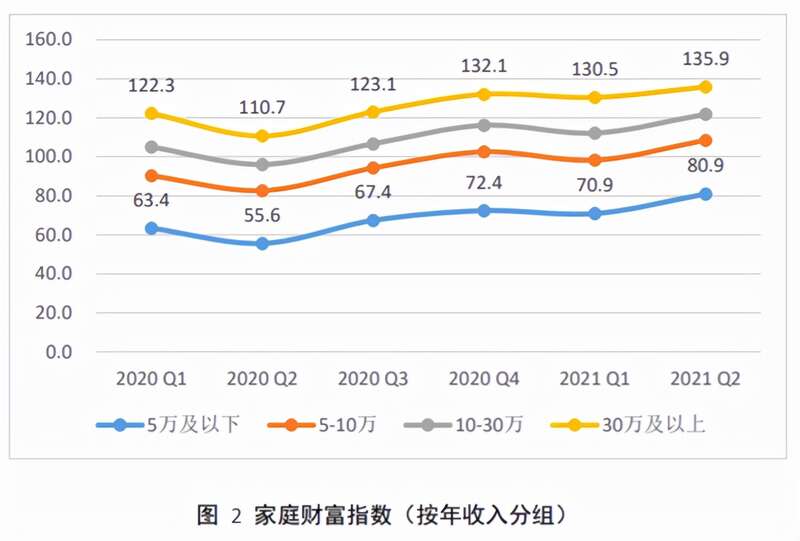

从家庭财富水平变动情况看,2021 年第二季度,年收入 10 万以上的家庭财富继续增长,其中,年收入 10-30 万家庭的财富指数从 2021 年第一季度的 112.2上升到 2021 年第二季度的 121.8,同时年收入 30 万及以上家庭的财富指数也从130.5 上升到 135.9;年收入在 5-10 万的家庭的财富指数由2021 年第一季度的98.3 上涨至 2021 年第二季度的 108.6;年收入 5 万及以下家庭的财富指数一直处于较低水平,2021 年第二季度为 80.9,仍低于荣枯线 100,反映该群体的财富继续缩水。

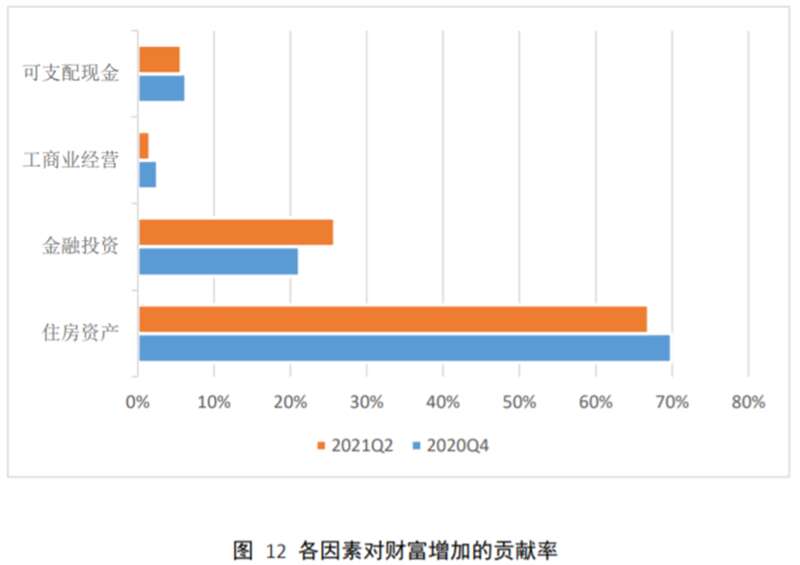

影响家庭财富变动的因素主要包括四大类:住房资产、金融投资、工商业经营、可支配现金。住房资产和金融投资是导致家庭财富增加的主要因素,根据测算,对财富增加的家庭来说,2021 年第二季度住房资产增加贡献了 66.9%,金融投资价值增加贡献了 25.8%,可支配现金和工商业经营总的贡献在 10%以内。

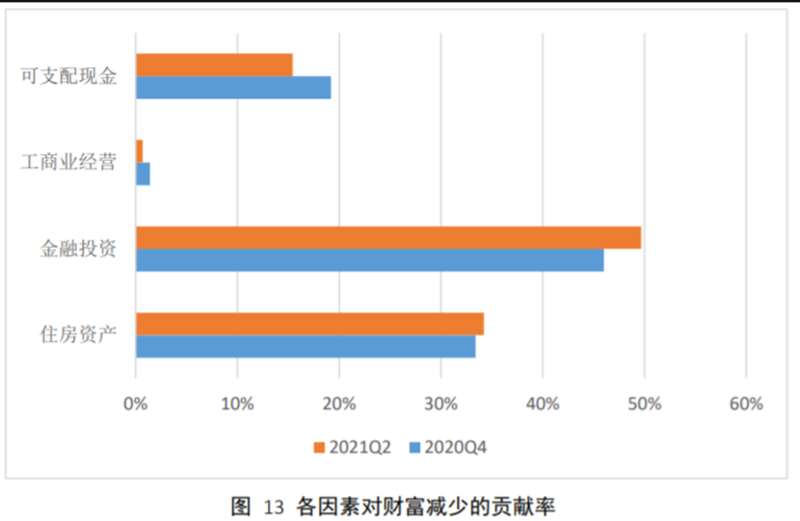

金融投资和住房资产变动也是导致家庭财富减少的主要因素。根据测算,对财富减少的家庭来说,2021年第二季度金融投资价值减少贡献了 49.7%,住房资产减少贡献了34.2%,可支配现金减少贡献了15.4%。

(tip:成也萧何败萧何,看来选择什么样的投资、具体怎么投资也是大类资产配置成功与否的关键,任何行业闭着眼睛买入就能躺赚终究只是小概率事件,单凭运气赚的钱可能也会因为仅凭运气而失去。)

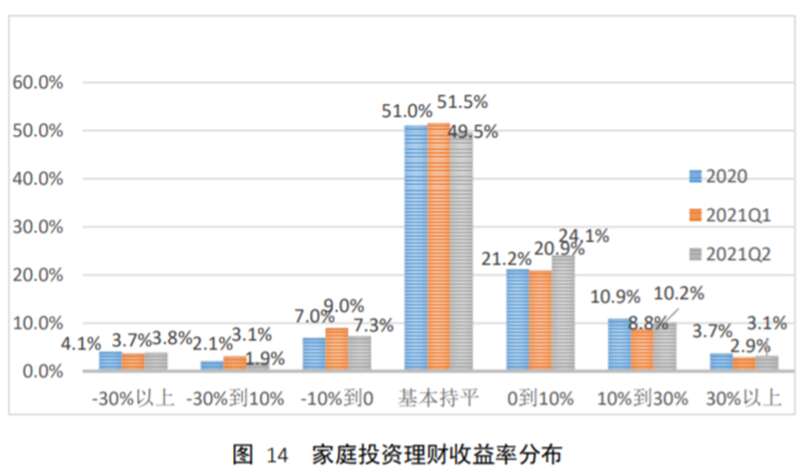

从投资理财平均收益率来看,2020 年家庭投资理财平均收益率为 2.3%,2021 年第一季度家庭投资理财平均收益率平均为 1.5%,2021 年第二季度家庭投资理财平均收益率平均为 2.2%。相比 2021 年第一季度,2021 年二季度收益为负的家庭占比从 15.8%下降到了 13.0%,而收益为正的家庭占比从 32.6%增加到了 37.4%。

有人可能看到这1.5%、2%左右的收益率有点不屑一顾,其实这才是投资的常态,像股票市场动辄10%、20%的收益率那是跟高风险博弈的成果,火中取栗还想业绩常青,很难。

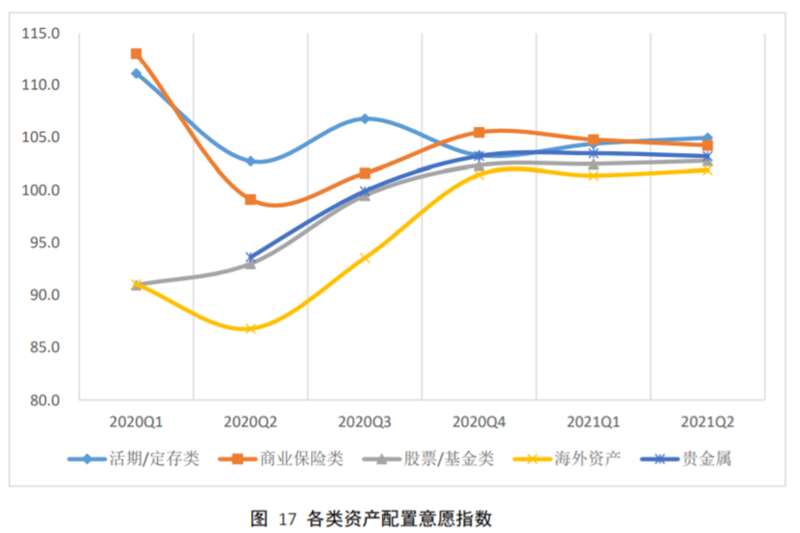

不知道大家是否还记得,2020年新冠疫情刚爆发那阵子,很多人着急着配保险,一方面是因为新冠病毒治疗产生的高额费用医保还没纳入,另一方面是大家的风险偏好骤然下降。那阵子,家庭商业保险、存款类配置意愿高涨。

后来,随着疫情得到控制,从2020年三季度开始,股票/基金类、贵金属、海外资产投资意愿指数均不同程度上升,2020 年第四季度各类资产配置增幅差异不大,2021 年第一季度和第二季度趋势一致。

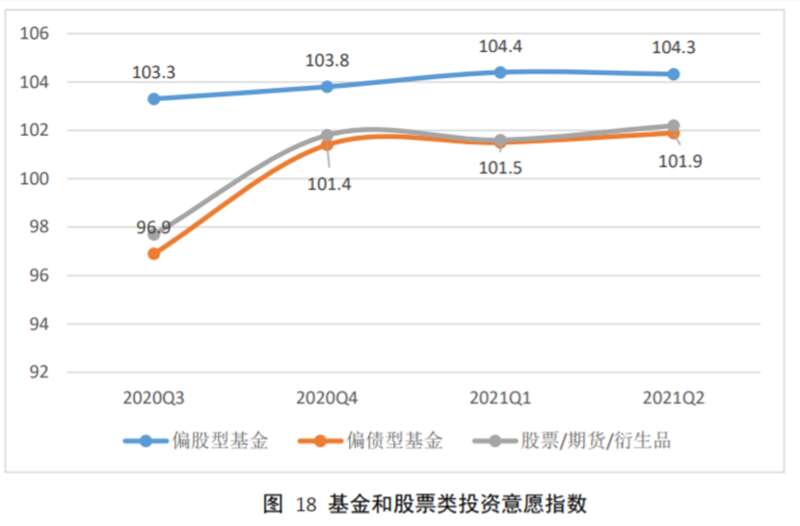

当然,大家对风险多少还是有些识别的,即便是想多赚点,投资股基的人还是比直接投资股票的人多。

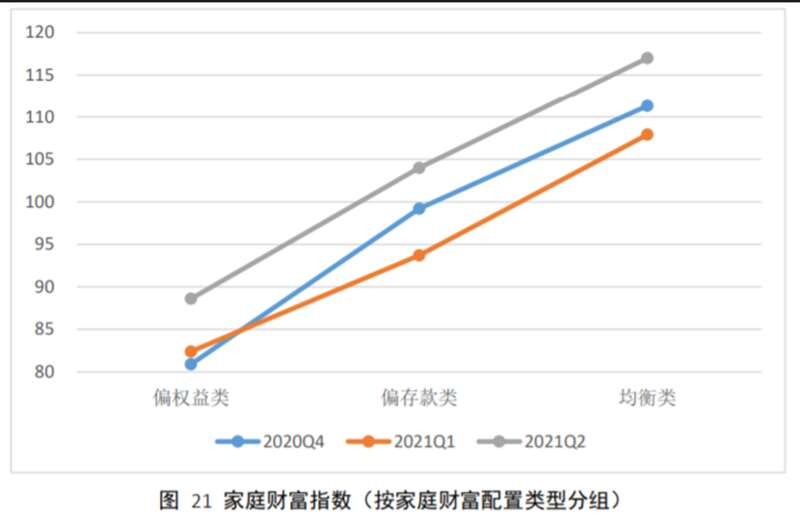

从家庭财富配置类型分组来看,财富配置类型属于“均衡类”的家庭,其家庭财富及收入增幅明显较高。从不同资产配置类型与家庭全年的投资收益水平看,“均衡类”资产配置家庭的全年投资收益率水平更高。

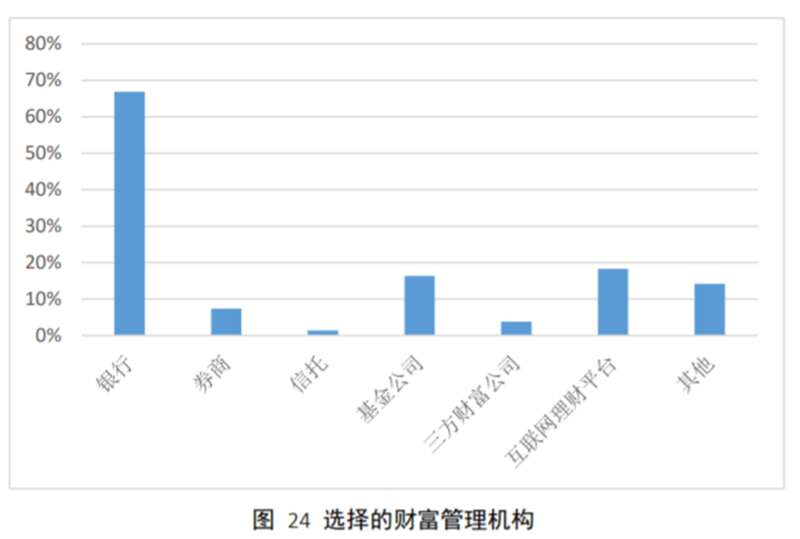

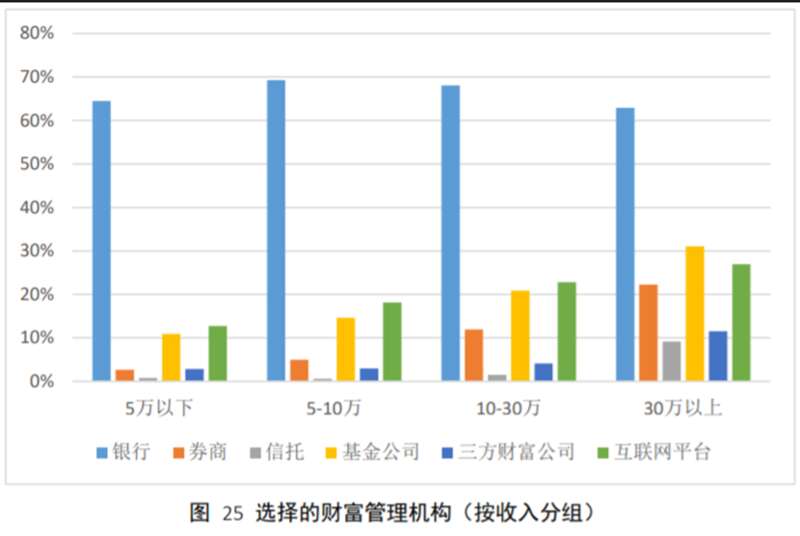

从选择的财富管理机构来看,银行是家庭主要选择的财富管理机构,占比达66.9%。其次为互联网理财平台、基金公司和券商。

从收入分组来看,高收入组选择基金公司、互联网平台、券商、三方财富公司和信托的占比明显较高。年收入在 30 万以上的家庭选择基金公司、互联网平台、券商、三方财富公司和信托的占比明显高于其他收入组。

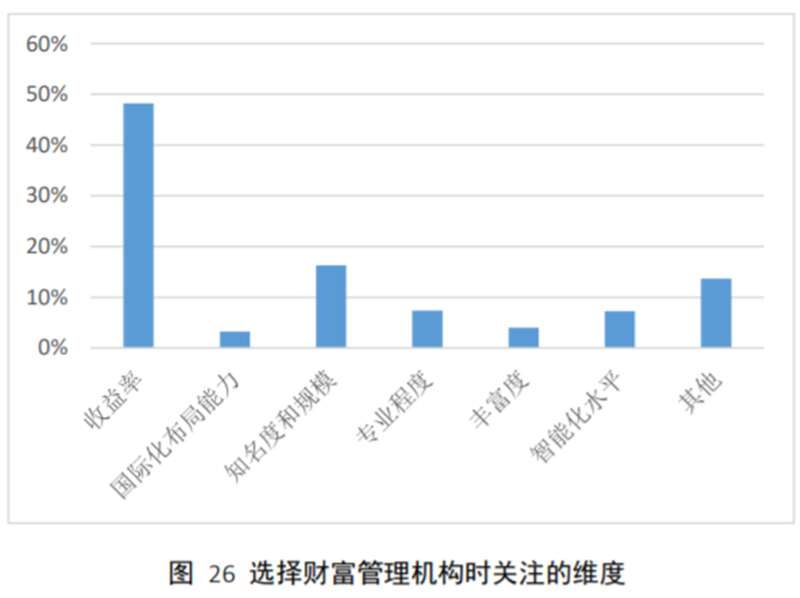

从选择财富管理机构最关注的维度来看,绝大多数家庭更关注产品的收益率,其次是机构的知名度和规模。

梳理完这些数据,得到一些启示:

1、家庭财富的增速不能仅靠收入,否则稍有变故手停口停,得有财富管理的意识,赚取“睡后”收益。

2、房产和金融资产到了人生的一定阶段,多少要配置起来,当前房住不炒,做投资风险较大,先解决刚需居住问题。金融资产需要选择适合自己风险收益特征的,大部分的普通人都会选择风险较低、收益相对稳健的投资产品,如债券占比较大的银行理财、债券基金,这些门槛点对较低,波动也相对较小,请注意,是相对较小。

3、标准普尔曾经给过四个象限维度的资配建议,很有参考意义。第一个是准备一部分每天都会用的钱;第二部分是专款专用的钱,如保险、孩子的教育金;第三是“钱生钱”的部分,可以是风险稍微高一点点、能坚持长期持有的资产;第四个是稳定增值的钱,这个一般可以配置固收或者固收+资产,就像第二点提到的银行理财或者债券基金。

4、虽然人人都会艳羡一夜暴富或者是股海传奇,但是大部分人投资还是求稳为主,“我昨天没复习成绩却很好”,这样幼稚的话,就当凡尔赛,听个热闹就罢了。

附:

西南财经大学中国家庭金融调查与研究中心,其创始人、主任为甘犁教授,师从诺贝尔经济学奖获得者丹尼尔·麦克法登教授,获加州大学伯克利分校经济学博士学位。家庭金融研究致力于结合微观调查及宏观经济数据,研究我国家庭资产及财富的现状及未来发展趋势,评估家庭资产配置有效性,了解中国家庭的财富积累状况,监控家庭的债务风险,为各金融机构提供的合理有效的保值增值产品和信贷产品提供数据支撑及发展对策建议。(

http://chfs.swufe.edu.cn/science/family.html)

阅读原文