昨夜美联储决议最令人感到害怕的数字:4.4%!(组图)

美国金融市场周三再度陷入了美联储织造的“层层恐惧”之中,交易员被铺天盖地的议息夜报道所淹没。利率声明和鲍威尔记者会传达了至少两条信息:一是决策者会保持激进的紧缩政策,二是经济软着陆的希望越来越渺茫。

而有意思的是,这两条令人深感害怕的信息都和同一个数字有关——4.4%。

在我们看来,这个数字或许是比昨夜75个基点的加息,更能代表这场关键议息会议重要程度的数字……

4.4%:今年底的利率预期中值

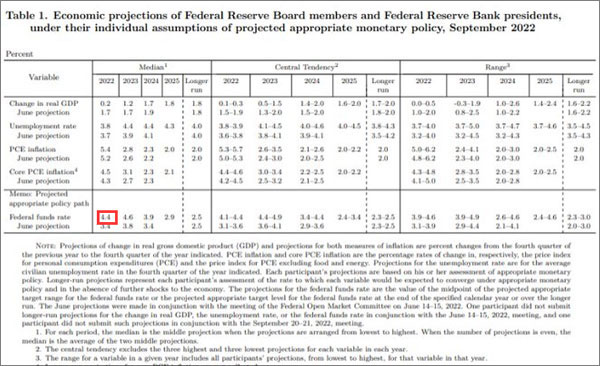

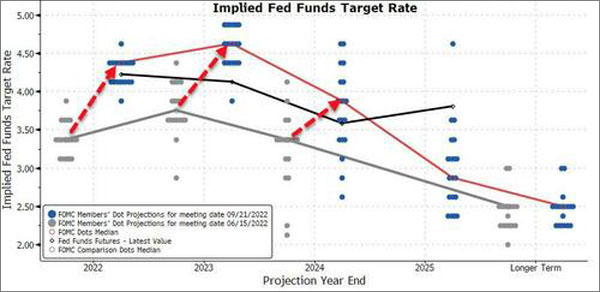

我们先来看第一个4.4%。这个4.4%相信是昨夜美联储决议公布后,很多人第一时间就注意到的:美联储最新发布的利率点阵图显示,2022年年底联邦基金目标利率预测中值被向上大幅调整至了4.4%。

这个数字大大超出了市场人士的预期——在点阵图中,超过半数的委员认为2022年政策利率就应至少达到4.25-4.50%。

这预示着什么呢?这预示着在昨夜议息会议宣布加息75个基点至3.0%-3.25%区间后,美联储今年余下两场议息会议很可能还需再加息125个基点——最有可能分为11月加息75个基点、12月加息50个基点来进行,这大大超出了市场的预期。

在昨夜利率决议召开前,市场对于年底的利率预测也不过是落在了4.17%左右。而要知道,这一鹰派程度尚不如美联储点阵图的市场预测,若放在上月来看,已经是非常非常鹰派的了。

对于11月、12月两次会议的加息幅度,美联储主席鲍威尔在会后的新闻发布会上,虽然还是表示不会再像过去一样给出明确的加息指引,具体的幅度取决于数据表现,但也提到了“年内还将加息100-125个基点”。

鲍威尔称,他想传达的主要信息是官员们坚定致力于将通胀率降至美联储2%的目标。他表示,“我们会一直坚持下去,直到使命完成”。

在点阵图的其他方面,美联储官员们的中值预期显示,明年底基准利率有望来到4.6%(4.5%-4.75%区间),这很可能也将是本轮加息周期的峰值。

其中,点阵图上有六个点(六位鹰派官员)摸到了5%的利率上限门槛(预计明年底利率将位于4.75%-5%),这几乎相当于决议前投行机构们的最鹰派押注。

4.4%:明年底的失业率预期

年底利率预期的4.4%,相信很多投资者昨夜都注意到了,而另一个昨夜议息会议颇为关键的4.4%数字,则相信不少人会无意间疏忽!

美联储最新的季度经济预测(SEP),联储官员们下调了未来三年GDP增长预期,同时上调了通胀和失业率预期,可以说颇为悲观。

其中,2022、2023、2024年GDP增速预期分别由1.7%、1.7%、1.9%下调至0.2%、1.7%、1.9%;PCE通胀预期分别由5.2%、2.6%、2.2%上调至5.4%、2.8%、2.3%;失业率分别由3.7%、3.9%、4.1%上调至3.8%、4.4%、4.4%。

显然,我们这里想着重提的4.4%,就是美联储对明年底的失业率预期!

可能有的投资者要问,为什么在美联储当前把抗通胀放在第一位的背景下,一个失业率数字反而在昨夜更为重要,这背后其实颇有“门道”,因为这次失业率预测的大幅上调,其潜台词很可能预示着美联储已经不再奢望经济能实现软着陆,其自身或许已经知到很难把经济和通胀两手一起抓。

从最新的失业率预期看,明年底4.4%的失业率预测比今年底的3.8%整整高出了0.6个百分点,这意味着美联储将明知自己将触发“萨姆规则”(Sahm Rule)。

萨姆规则的设计者克劳迪·萨姆是美联储消费者部门主管。根据她的观察,当3个月平均失业率较前12个月的低点上升0.5个百分点时,经济就将进入衰退,或即将进入衰退。这一规则比一些已知的会发出错误信号的金融市场指标更可靠。圣路易斯联储也早就已将“萨姆规则衰退指标”添加到其庞大的联邦储备经济数据系统FRED中。

事实上,在会后已经有许多资深市场人士第一时间关注到了这一点。在美联储主席鲍威尔决议后召开的新闻发布会上,有记者就向鲍威尔问及了这一话题。

记者问道,SEP预测中明年的失业率达到了4.4%。历史上来说这一水平的失业率上升都会导致经济衰退。是否可以把这一预测理解为美联储不可能达成软着陆?货币政策是否有必要如此紧缩?

对此,鲍威尔在回答中仍试图进行辩解。他表示,美联储预测失业率会有适中的增长,这主要是目前的经济状况与过去迥异。他提到了目前岗位空缺相较求职者数量很高,因此与过去不同,岗位空缺的下降可能可以与失业率小幅上升并存。

不过,鲍威尔也坦承,“我们一直认为恢复价格稳定的同时达成软着陆非常具有挑战性。我们不知道加息是否会导致经济衰退,受多种因素影响。如果货币政策要紧缩更久,软着陆的可能也会降低。而我们的宗旨是降低通胀。”

值得一提的是,在美联储决议发布后,曾多次措辞严厉批评美联储主席鲍威尔的美国参议院伊丽莎白-沃伦 (Lizzie Warren) 社交媒体上抨击称,“鲍威尔主席刚刚宣布了又一次的极端加息,同时预计失业率会上升。我一直在警告鲍威尔执掌下的美联储会让数百万美国人失业——我担心他已经走上了这样做的道路。”

市场遭遇双重打击

从金融市场的表现看,上述两个令人感到恐惧的4.4%,无疑在很大程度上主宰了昨夜的行情。美国三大股指在激进加息阴霾笼罩下全线下跌,而对经济衰退前景的担忧,则令美债收益率曲线的倒挂幅度明显加剧。

其中,标普500指数收盘接近盘中低点,迄今较1月创下的纪录高位已累计下挫了20%以上。所有11个主要分类指数在周三全部下挫,非消费必需品和通信服务类股领跌。亚马逊、苹果、微软领跌标普500指数成份股,利率决定公布后触及盘中低点。

各期限美债收益率隔夜则涨跌不一,与利率预期最为紧密的短期美债收益率继续强势攀升,而中长期美债收益率则因经济衰退担忧而出现回落。截止纽约时段尾盘,2年期美债收益率涨8.4个基点报4.061%,5年期美债收益率涨1.9个基点报3.772%,10年期美债收益率跌3.2个基点报3.535%,30年期美债收益率跌6.9个基点报3.506%。

目前,美国会否陷入经济衰退的关键先行指标——2年期与10年期美债收益率间的倒挂幅度已经达到了恐怖的逾50个基点。

基金管理公司Abrdn的副首席经济学家James McCann表示,鲍威尔是在“暗示美联储正采取‘不惜一切代价’的方式来完成任务”,他指的是前欧洲央行行长德拉吉(Mario Draghi)在欧元区主权债务危机最严重时发表的著名讲话。

他指出,“这里传递的一个关键信息是,政策不一定会在经济开始放缓时立即转向。即使在劳动力市场走弱的情况下,他们也准备将政策维持在限制性水平……这对市场来说是一个重要信息,市场仍在继续寻找这一潜在的转折点。”

信安环球投资公司首席全球策略师Seema Shah表示,“鲍威尔今天几乎像(前美联储主席)保罗·沃尔克一样,谈到了美联储已经采取并可能继续采取有力而迅速的措施,因为美联储试图消除痛苦的通胀压力,并避免未来出现更糟糕的情况……根据新的利率预测,美联储正在策划硬着陆——软着陆几乎是不可能的。”

在外汇市场上,隔夜美联储发表声明后,衡量美元兑一篮子货币汇率的美元指数触及20年高点,当日收涨0.9%。

蒙特利尔银行资本市场欧洲外汇策略主管Stephen Gallo表示,美元的强势“对世界经济来说正逐渐变得更加棘手”,因为它给新兴市场的外币债务发行人和商品出口方带来了压力。

阅读原文

分享文章:

文章由1+转码,以便在移动设备上阅读。新闻及图片版权归原作者网站所有,内容不代表1+新闻的观点和立场

还没有评论

登录后发表评论

返回

到顶部