美联储再加息75个基点 鲍威尔:美国没因加息衰退(图)

随着美国通货膨胀达到高位,美联储再次激进加息。

据路透社报道,当地时间7月27日,美国联邦储备委员会宣布加息75个基点,将联邦基金利率目标区间由1.50%-1.75%上调至2.25%-2.5%,并预计持续上调目标区间将是合适的。美联储在此次的决议声明中重申,坚定致力于将通胀率恢复至2%这一目标。

这是美联储自今年3月以来第四次加息,也是连续第二次加息75个基点。截至目前,美联储累计加息幅度达225个基点,此前3次加息分别在3月、5月、6月,分别加息25、50、75个基点。

6月29日,美国商务部公布的最终修正数据显示,2022年第一季度美国实际GDP按年率计算下降1.6%,较此前公布的修正数据下调了0.1个百分点。这是自2020年4月新冠疫情初期以来,美国经济最疲软的一个季度。

7月13日,美国劳工部公布的数据显示,6月美国消费者价格指数(CPI)环比上涨1.3%,同比上涨9.1%,同比涨幅创下自1981年11月以来的新高,前值为8.6%。美国6月核心CPI同比增长5.9%,前值为6%。

美联储主席鲍威尔在随后举行的新闻发布会上被问及美国经济是否陷入衰退时,他否认相关观点,虽然美国经济增速正在放缓,但他认为美国就业市场依然强劲,美国并未进入经济衰退。

鲍威尔承认,美联储避免引发衰退、实现“软着陆”的路径已经变窄,且有可能变得更窄。

他表示,美联储仍致力于遏制长期的高通胀,美联储官员已意识到通货膨胀给美国家庭,尤其是那些低收入家庭带来的困难,他们不会放松努力,除非有“令人信服的证据”表明通货膨胀正在下降。

他同时指出,美联储可能很快就会放慢加息步伐,转而小幅加息,让物价上涨步伐回归正常。他认为,在美联储9月的议息会议上,再次出现“异常大幅”的利率上调可能是“合适的”,但加息决议将取决于现在和随后即将出炉的经济数据。

到底是“鸽派加息”还是“鹰派加息”?华尔街吵翻了

隔夜是美国风险资产的狂欢夜。纳斯达克100指数上涨4%创20个月最佳,标普500指数七周来首次收高于4000点。

在预期加息75基点后,美联储主席鲍威尔的意外“放鸽”成为点燃全场氛围的最关键原因。

他强调称数据将决定是否接下来再次进行非同寻常的大幅加息,而且在某个时点放慢加息节奏或适宜。这个表态令外界认为,9月继续加息75个基点已经存有悬念,因此“大松一口气”。

对此华尔街金融机构人士发表了各自观点,鸽派鹰派“争论不休”。

鸽派“欢欣鼓舞”:经济指标走软 加息幅度或将下降

投行B. Riley Wealth首席市场策略师Art Hogan表示:

首先,市场对加息有良好预期......没什么意外吧?这是一种解脱。其次,鲍威尔和联邦公开市场委员会真的正在远离前瞻指引,这是他一年以来一直想做的事情。现在看来他们不想冒险,试图让我们知道下一次的加息情况。事实上,他倾向于这样一个事实,即在某个时间点,加息幅度可能会下降。

投资机构Alpine Woods投资组合经理Sarah Hunt表示:

美联储看到了劳动力市场的疲软,但也看到了高通胀数据,因此情况非常复杂,因为“强劲的劳动力市场”一直是美联储加快加息的理由。劳动力市场放缓可能是美联储希望看到的一些迹象,但美联储也不希望情况变得太严重。

投资机构Sit Investment Associates高级副总裁 Bryce Doty认为:

鲍威尔表示,美联储需要放缓需求以‘让供应赶上’,但在提高失业率以达成这一目标的同时,供应也受到了阻碍,预计供应会延迟‘赶上’。通胀(增速)可能会在很长一段时间内超过工资增长。购买力和生活水平的持续下降将助长衰退情绪。

安联投资管理公司高级投资策略师Charlie Ripley表示:

随着近期经济数据的疲软,在政策利率变化方面,美联储官员并未因要超越市场共识而感到压力。从现在到9月的下一次FOMC会议期间,官员们将有足够的时间来消化数据,以及政策变化从今年年初所造成的影响。

总体而言,今天美联储的声明并不令人意外,而今天的行动最终为今年秋季的更多选择奠定了基础。

鹰派“难掩悲观”:降低通胀仍是关键 鲍威尔没有排除激进加息可能性

值得注意的是,虽然不少华尔街人士对美联储接下来的鸽派行动持乐观态度,但是仍有部分同行认为美联储仍将坚持鹰派立场。

投资机构Principal Global Investors首席全球策略师Seema Shah认为:

鲍威尔没有推迟当前的市场定价,间接支持利率将在4%以下见顶,并且暗示可能在2023年年中降息的想法。尽管这可能会导致经济衰退,但市场重点关注明年政策或将急剧转向,压低国债收益率,并助推科技股和大盘出现良好表现。

然而,这个观点可能有点短视——鲍威尔没有排除再次加息75个基点的可能性,也没有表明经济能够避免衰退的观点。在这种背景下,股市将面临进一步的估值和盈利压力。

金融服务公司iCapita首席投资策略师Anastasia Amoroso提及:

有一点很清楚——美联储仍然认为经济可以承受‘持续加息’,因为虽然经济正在放缓,但就业增长还没有停滞不前。如果有任何关于美联储即将转向的迹象,那么这份声明中还没有给出任何暗示,似乎美联储看到了继续加息的道路。

洛克菲勒全球家族办公室首席投资官Jimmy Chang表示:

这里唯一的信息,如果(美联储)有任何轻微的转变,那就是他们指出,‘最近的支出和生产指标已经走软。’所以美联储承认,他们看到了一些疲软迹象,但他们很快就说‘尽管如此,就业增长仍然强劲。’所以对我来说,这就表明他们关注的是就业市场的信息。就业市场情况必须大幅恶化才能促使他们转向。

资管机构Advisors Capital Management的合伙人兼投资组合经理JoAnne Feeney认为:

由于部分市场人士可能担心,未来政策会释放出更多鹰派信号,因此我们可能会看到市场反弹。再加上鲍威尔还表示,他认为到年底利率将达到3.0%-3.25%的“适度限制水平”——这比市场预期低25个基点。

但投资者应该意识到,鲍威尔明确表示美联储将采取必要措施降低通胀。

基金AlphaTrAI Funds首席投资官Max Gokhman表示:

因此,鲍威尔默认9月份加息75个基点,同时通过说‘我们也会在适当时放慢加息速度’来进行对冲。

对我来说,这听起来像是鹰派,是不想引起恐慌性抛售。有趣的是,市场价格对此的直接反应是飙升。

市场“最想看到的信号”?美联储大幅加息后,债市“衰退警报”拉满了

隔夜,美联储再度激进加息后,债市对经济衰退的担忧进一步加剧,而对于股市来说,这个坏消息也可能是个好消息。

当地时间周三(7月27日),美联储宣布将联邦基金利率的目标区间从1.50%至1.75%升至2.25%至2.50%。至此,美联储已连续四次货币政策会议加息,并且连续第二次加息75个基点。

美联储6月和7月的累计加息幅度将达到150个基点——这是自上世纪80年代初沃尔克(Paul Volcker)抗击通胀以来的最大加息幅度。

美联储本次加息幅度符合预期,但债市依然作出较大反应。

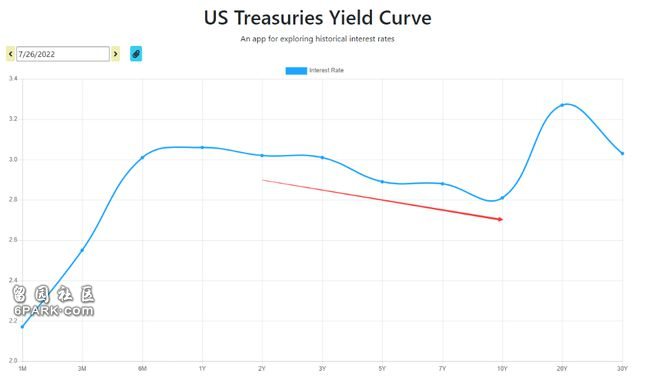

美联储决议宣布前,长端美债收益率下跌而短端涨,两年/10年期收益率曲线倒挂幅度达30个基点,突显市场对鹰派加息引发衰退的担忧,两年/5年、两年/30年和5年/10年期曲线均倒挂。

加息公布后,10年期国债收益率一度下行6个基点至2.74%,刷新两个月最低,这让本就已经倒挂的2/10年期美债收益率曲线倒挂幅度进一步加剧,利差一度扩大至32个基点,刷新数十年最深。

今年3月,2年期和10年期美国国债收益率自2019年以来首次出现倒挂,随着美联储加息越发激进,倒挂幅度逐渐走阔。

从历史上看,美债收益率曲线一直是预测衰退的良好指标。

短期收益率反映的是投资者对近期央行政策的变化预期,而较长期债券收益率则代表着投资者对中长期通胀、经济增速和利率走向的预期。

当经济放缓、通胀预期下降时,10年期和30年期等长期债券收益率通常会下行,向三个月和2年期等较短期债券收益率靠拢,导致收益率趋于平坦,当长期收益率低于短期收益率时,曲线出现倒挂(invert),尤其是2/10年期美债收益率曲线倒挂被视为一种强烈的衰退信号。

坏消息就是好消息?

不过,对于当下的市场来说,衰退担忧反而是一个好消息,这意味着美联储可能将不得不停下激进加息的脚步,放缓紧缩节奏,甚至再度走向宽松。

正如高盛策略师Cecilia Mariotti近日指出的,由于经济活动数据大幅走弱,市场对央行的行动更加乐观,市场也正在恢复到"坏消息就是好消息"的情境之中,这也一直是过去增长放缓央行出现鸽派倾向周期中的特征。

实际上,美联储主席鲍威尔最关注的曲线已经正在发出降息的信号。

本月以来,3月期和18月期的美债收益率息差急剧下降,接近倒挂。而在3月份的时候,3月/18月期美债收益率息差约为229个基点,达到2002年以来的最大水平。

在3月,鲍威尔在全美商业经济协会回答记者问题时曾表示:

坦率地说,美联储的工作人员做了很好的研究,他们真的认为应该关注3月期美债收益率和18月期美债收益率的息差。这才是收益率曲线具有100%解释力的地方。

它是有意义的。因为如果它倒挂了,那就意味着美联储需要降息,意味着经济疲软。

而隔夜,美联储虽然大举加息,但鲍威尔也“放鸽”称,美联储将在未来某个时候放慢加息步伐,下一次大幅加息将视数据而定,联储官员不会对下次行动的力度提供清晰的指引。

在鲍威尔说联储可能放缓加息后,两年期美债收益率迅速走低,失守3%关口,日内最深跌超8个基点,与30年期收益率曲线结束倒挂,两年/10年期关键收益率曲线倒挂幅度显著收窄。

两年/10年期美债收益率倒挂幅度从数十年最深收窄,两年/30年期息差脱离倒挂

美股也在鲍威尔讲话后拉升,纳指午盘涨幅扩大到4%以上,标普涨幅曾达3%,道指一度涨超500点。

不过高盛此前已警告称,投资者可能低估通胀压力持续的风险,这可能使美联储打破过去“传统”,在长时间维持鹰派态度。其认为目前的反弹将很难持续,伴随着企业盈利下修,市场可能重回跌势。 阅读原文

分享文章:

文章由1+转码,以便在移动设备上阅读。新闻及图片版权归原作者网站所有,内容不代表1+新闻的观点和立场

还没有评论

登录后发表评论

返回

到顶部